Los ingresos totales en radio y televisión caen el 8,8%

Los servicios de televisión de pago alcanzaron los 1.746,8 millones de euros, con un incremento del 2,5%, y superaron por primera vez a los de la televisión en abierto.

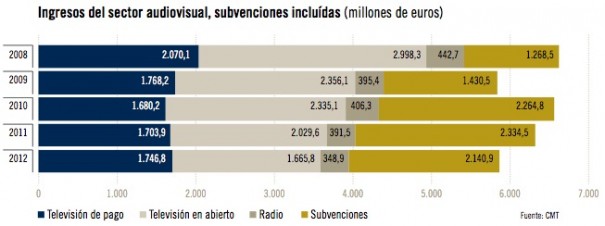

Según los datos del Informe Económico y Sectorial 2012 presentado este miércoles en el Senado por la Comisión del Mercado de las Telecomunicaciones (CMT) los ingresos totales del sector de televisión y radio fueron de 3.761,4 millones de euros, con una caída anual del 8,8%, provocada en gran parte por el descenso de los ingresos publicitarios, que retrocedieron el 17,3% hasta los 1.925 millones de euros.

La televisión en abierto facturó 1.665,8 millones de euros (el 17,9% menos que en 2011) y los servicios de televisión de pago alcanzaron los 1.746,8 millones de euros, con un incremento del 2,5%, y superaron por primera vez a los de la televisión en abierto. No obstante, el número de abonados descendió en 340.522 para todas las tecnologías de TV de pago.

En octubre de 2012 culminó la fusión entre el Grupo Antena 3 y Gestora de Servicios Audiovisuales la Sexta, que junto a Mediaset España (fruto de la fusión entre Gestevisión Telecinco y Cuatro) concentraron el 82% de la inversión publicitaria.

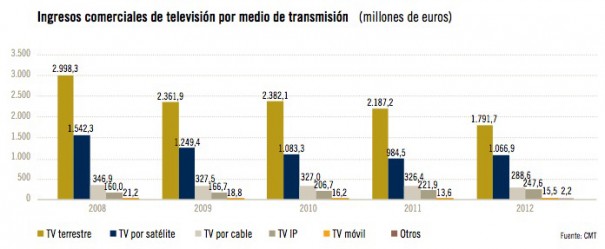

La evolución en los últimos años del sector de la televisión muestra como principal tendencia de interés la caída continuada en ingresos. Desde el inicio de la crisis económica en 2008, los ingresos comerciales de las televisiones en abierto han disminuido desde los 2.998,3 millones de euros a 1.665,8 en 2012, principalmente como resultado de la merma de la actividad publicitaria. A pesar de que la televisión pública de ámbito nacional, RTVE, dejó de emitir publicidad en 2010, el resto de televisiones, lejos de mejorar sus ingresos, vieron como su cifra de facturación se reducía. Si bien la transición a la TDT abrió la posibilidad de numerosos nuevos canales y agentes, la caída pronunciada en los ingresos de publicidad junto a los procesos de concentración han conducido a una reducción del número de operadores del sector audiovisual.

Además, en 2012 y como consecuencia del contexto actual de disminución del gasto público, las subvenciones al sector también han disminuido: un 8,3%. Esto, junto con la caída de la facturación comercial, especialmente importante para los operadores de televisión pública autonómica, ha resultado en la necesidad de que estos efectuaran ajustes importantes, tanto reduciendo sus plantillas como las prestaciones que ofrecen a los usuarios. Cabe destacar que el principal canal generalista de TVE, La 1, ha pasado de la primera posición en las estadísticas de share a la tercera, tras Telecinco y Antena 3.

El segmento de la televisión de pago no fue ajeno, según la CMT, estas circunstancias: la crisis, con sus efectos sobre la renta de los hogares, resultó en una disminución en el número de abonados, si bien los ingresos crecieron moderadamente. En este segmento, inicialmente dominado por una sola plataforma satelital, la entrada de operadores de telecomunicaciones ha resultado en una menor concentración del mercado. Los operadores que ofrecen banda ancha, telefonía y televisión de pago han ido ganando presencia hasta alcanzar a finales de 2012 más del 50% del total de abonados a televisión de pago.

Una tendencia clara que se detecta en los últimos tiempos es la presencia de nuevos agentes que ofrecen servicios de contenidos utilizando Internet como medio de distribución. Se trata de los proveedores OTT (over-the-top services). La última Encuesta sobre Equipamiento y TIC en los hogares del INE señalaba que, en el último trimestre de 2012, el 50,6% de los usuarios de Internet habían consumido contenidos bien de radio o bien de televisión en streaming a través de la red. Los proveedores de contenidos OTT tienen modelos de negocio muy distintos de los tradicionales ya que es el usuario quien elige el momento, el contenido, el terminal y el lugar. Se trata de una distribución de creciente uso, especialmente entre la población más joven. Los servicios de este tipo se han incluido en el presente informe solo en aquellos casos en que son los propios operadores de televisión en abierto y las plataformas de televisión de pago quienes los ofrecen.

El entorno de crisis económica que afectó a la economía en general incidió en 2012 en los ingresos obtenidos por los operadores de televisión y radio, que facturaron 3.761,4 millones de euros. Esto supone un retroceso del 8,8% respecto al volumen de negocio obtenido en 2011.

La anterior cifra de ingresos no incluye las subvenciones percibidas por los operadores públicos de ámbito estatal y autonómico. En 2012 estas fueron de2.140,9 millones de euros (lo que implica una disminución interanual del 8,3%). Si se incluyen dichas subvenciones, los ingresos totales del sector audiovisual ascendieron a 5.902,4 millones de euros, un 8,6% menos que en el ejercicio anterior.

En términos generales, todos los operadores anotaron retrocesos en sus ingresos con respecto a las cifras de 2011. Los operadores públicos vieron disminuir el monto de las subvenciones percibidas, lo que se sumó a la caída de los ingresos publicitarios. Algunos de ellos cerraron parte de sus emisiones cancelando segundos canales o prescindiendo de su emisión a través de otras plataformas como la de televisión por satélite. Por su parte, los operadores privados se vieron afectados por unos menores ingresos publicitarios y una contracción en la base de abonados suscritos a servicios de TV de pago.

El mayor descenso en ingresos con respecto al ejercicio anterior lo experimentó el segmento de televisión en abierto (TDT), segúne l Informe de la CMT. Este segmento, cuyas rentas provienen principalmente de la inversión publicitaria que perciben, retrocedió un 17,9% con respecto a 2011 y obtuvo una facturación total de 1.665,8 millones de euros.

Tv de pago

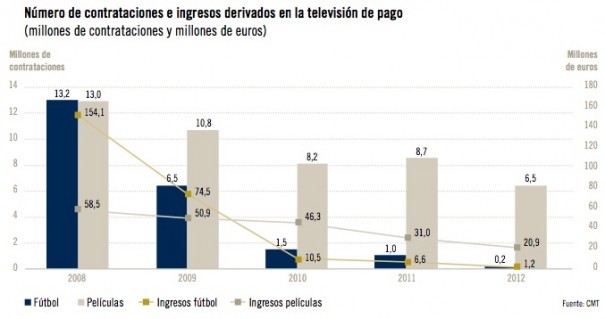

Los servicios de televisión de pago, que basan su modelo de negocio en los ingresos por suscripción (en las cuotas que satisfacen los abonados por estar sus critos al servicio), se comportaron de forma contraria.

En 2012 los ingresos obtenidos por estos superaron por primera vez el volumen de negocio del segmento de televisión en abierto. Así, tras experimentar un ligero crecimiento –del 2,5%– respecto al año anterior, el segmento de televisión de pago obtuvo una facturación global de 1.746,8 millones de euros. Cabe destacar, no obstante, que este aumento en la facturación no supuso un aumento en la base de clientes, sino que, por el contrario, estuvo acompañado por una pérdida global de 351.635 abonados, incluidos los servicios de televisión móvil.

En cuanto a la disminución en la base de clientes de los servicios de televisión de pago, segúnl la CMT, podría estar relacionada con dos hechos: por un lado, con el escenario de crisis y caída del PIB, que condiciona negativamente el con sumo de las familias; por otro, con la subida de los impuestos indirectos de 2012 que afectan a este tipo de servicios.

En 2012 las cifras de volumen de ingresos de los servicios de televisión en abierto y de televisión de pago convergieron. Esta convergencia no se debió al aumento de los ingresos de la televisión de pago, sino más bien a la caída que los ingresos de la televisión en abierto vienen experimentando en los últimos ejercicios.

La tercera y última gran área de negocio dentro del capítulo de servicios audiovisuales –la radio– también acusó la caída de los ingresos por publicidad y, en 2012, obtuvo 348,9 millones de euros, un 10,9% menos que en 2011. Una vez más, la causa principal de este retroceso radicó en la que las empresas anunciantes destinaron menos inversión publicitaria a los medios de comunicación.

Si se analiza el origen de los ingresos del sector audiovisual, se observa que la partida que más repercutió en el descenso de la facturación con respecto a 2011 fue la de ingresos publicitarios. Con un retroceso del 17,3% respecto al año anterior, supuso un total de 1.925 millones de euros, lo que significó 403 millones de euros menos que en el ejercicio anterior.

La otra gran partida que conforma los ingresos del sector audiovisual –las cuotas de abonado de los servicios de televisión de pago– avanzó ligeramente (un 1,4%) en 2012 y alcanzó los 1.492,5 millones de euros, a pesar de la pérdida de 351.635 abonados.

En el mes de septiembre, los servicios de televisión de pago pasaron de tributar con el tipo superreducido de IVA (del 8%) a hacerlo con el tipo normal de IVA, que con la nueva normativa subió del 18 al 21%. En este sentido, los estudios del Panel de Hogares de la CMT indican que en muchos hogares españoles el precio elevado es el principal obstáculo para contratar servicios de televisión de pago.

Por su parte, los ingresos de pago por visión y vídeo bajo demanda, que vienen registrando descensos continuos desde el año 2008, se debieron principalmente al alquiler de películas y otros eventos (conciertos, series televisivas y deportes no relacionados con las competiciones de fútbol). En 2012 esta partida registró un nuevo retroceso, del 28,9%, y alcanzó una cifra global de 29,9 millones de euros. De estos, 20,9 millones pertenecen a la visión de películas; 7,8 a “otros acontecimientos” y “otros deportes”; y 1,2 millones a eventos futbolísticos. Debe mencionarse que desde 2010 los contenidos relacionados con el fútbol se comercializan mayoritariamente a través de subscripciones mensuales a canales y no en base a pagos por visión.

La banda ancha móvil se convirtió en el motor del sector de las telecomunicaciones durante 2012 ya que fue el único segmento de negocio que consiguió aumentar su facturación, hasta los 2.766,6 millones de euros, un 29% más que en el año anterior, hasta alcanzar una penetración del 54%. Asimismo, durante el año un total de 24,9 millones de líneas móviles, (un 44,2% más que en 2011) accedieron de forma activa a Internet móvil, según los datos del Informe Económico y Sectorial 2012 presentado hoy en el Senado por la Comisión del Mercado de las Telecomunicaciones. El crecimiento de la banda ancha móvil fue insuficiente para compensar las fuertes caídas de los ingresos en el resto de servicios, de forma que el sector en su conjunto facturó 35.228,3 millones de euros, un 7,2% menos que en 2011.

El contexto de crisis económica y la bajada generalizada de los precios de los servicios de telecomunicaciones hicieron que en global los ingresos del sector cayeran en España. El descenso por ingresos más notable se produjo en la telefonía móvil (servicios de voz y SMS), que duplicó la caída sufrida en 2011, hasta los 9.504,5 millones, un 15,9% menos. Los ingresos en telefonía fija cayeron un 10,7%, hasta los 4.813,9 millones, mientras que la banda ancha fija registró una caída en la facturación del 4,6%, hasta los 3.659 millones. Por su parte, las comunicaciones de empresa facturaron 1.497 millones, un 0,3% menos.

La inversión total realizada por los operadores del sector superó los 4.000 millones de €. Sin tener en cuenta las inversiones en espectro radioeléctrico, la inversión descendió un 8,9% respecto al año anterior. El empleo directo se situó en 66.847 trabajadores (-10,7%).

Competencia entre los operadores

Durante 2012, se acentuó según la CMT la competencia, de forma que se registraron más de 7 millones de portabilidades (5,2 millones portabilidades móviles y 1,8 portabilidades fijas). Los operadores alternativos -con menores cuotas de mercado- fueron los que captaron un mayor porcentaje de líneas, (en móvil, los OMV y Yoigo se apuntaron una ganancia neta de 1,15 millones de líneas; en fija, Jazztel lideró el volumen de portabilidades positivas con 268.723 portabilidades) mientras que los operadores principales redujeron su cuota de mercado. Esta dinámica se tradujo también en destacadas bajadas de precios para los usuarios.

Las disminuciones de precios se materializaron sobre todo vía empaquetamiento de varios servicios, con un precio final sustancialmente inferior al de la contratación individual de los distintos servicios. Así, por ejemplo, el gasto total efectivo de los hogares que contrataban el paquete de banda ancha fija y voz (el más demandado con 7,7 millones de suscripciones) se redujo el 6,9% a lo largo del año (hasta los 35€ de media). En 2012, se sumaron también los paquetes que combinaban la banda ancha móvil con servicios de redes fijas (cuádruple y quíntuple play), con más de 1,2 millones de suscriptores a final de año.

Además, los operadores continuaron reduciendo sus precios finales apoyándose en la disminución de los precios mayoristas regulados por la CMT. Así, por ejemplo, fueron especialmente relevantes las caídas del 13,8%, hasta los 11,2 céntimos €/minuto en el precio medio por minuto para las llamadas desde red móvil con destino nacional (fijo o móvil). En el caso de las llamadas originadas en red fija hacia un destino móvil, el precio medio cayó hasta los 13,3 céntimos/€ minuto, un 11,1% menos que en 2011.

Las líneas móviles y redes NGA

Por su parte, el número de líneas móviles se redujo por primera vez en España (-1,9 millones de líneas) y el parque de líneas se situó en 50,7 millones (sin incluir M2M ni datacards), un 3,7% menos que en 2011. El segmento de prepago fue el que causó esta caída, con un descenso del 12,5% (2,6 millones de líneas) respecto a 2011. Por el contrario, el volumen de líneas del segmento postpago registró un aumento del 2%, equivalente a 629.659 líneas más.

Por otro lado, durante 2012 se intensificó el despliegue de redes de nueva generación (NGA), con un 63,7% más de accesos, que permiten conexiones de muy alta velocidad. De forma que casi la totalidad de accesos HFC se actualizaron con tecnología DOCSIS 3.0 y continuó el buen ritmo del despliegue de fibra óptica hasta el hogar (FTTH). Los accesos instalados de tecnología DOCSIS 3.0 superaron los 9,6 millones y los de FTTH sumaron 3,2 millones (de los cuáles 336.719 estaban activos, casi el doble que en el año 2011).

En cuanto al reparto de líneas por velocidades, continuó el incremento de contratación de mayores velocidades favorecido por las mejoras en las redes de acceso llevadas a cabo por los operadores. A final de año, el 63% (7,2 millones) de las líneas contratadas contaban con una velocidad nominal de 10 Mbps o superior frente al 54% del año anterior, mientras que el 10,5% de las líneas –más de 1,2 millones– tenía una velocidad de 30 Mbps o más.

El parque de banda ancha fija superó los 11,5 millones de líneas, con una tasa de crecimiento anual del 3,2%, hasta alcanzar una penetración del 25%. Se incorporaron 352.031 nuevas líneas de banda ancha de las que los operadores alternativos de xDSL captaron el 70%.

Acceso al Informe.

Did you like this article?

Subscribe to us RSS feed And you will not miss anything.