La creciente demanda de datos, velocidad y contenidos empujan al alza los ingresos de Telefónica

Los ingresos de Telefónica en el ejercicio aumentan el 3,4% en términos orgánicos (-0,1% reportado) y ascienden a 52.008 millones. En el cuarto trimestre del año, los ingresos crecen un 4,8% (-4,1% reportado) hasta 13.162 millones de euros.

Telefónica ha presentado este jueves los resultados financieros correspondientes al ejercicio 2017, en los que destaca su solidez y crecimiento, tanto operativo como financiero, así como la fuerte reducción de la deuda, y todo ello en un contexto de aceleración en el despliegue de redes de banda ancha ultra-rápida. El beneficio neto del ejercicio aumenta un 32,2% y alcanza 3.132 millones de euros.

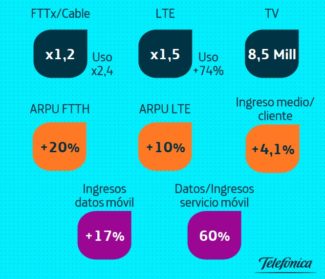

Telefónica cierra 2017 con un total de 343,5M de accesos, una base de clientes de mayor calidad gracias a una aceleración del crecimiento del ingreso medio por cliente en el trimestre (+5,4% orgánico) y a la estabilidad del churn, y todo ello como consecuencia de la creciente demanda de datos, velocidad y contenidos. Así, crecen los clientes de LTE (1,5 veces interanual, hasta 97,5M); los accesos de contrato móvil (+5% interanual, hasta 115,9M) y los smartphones (+8% interanual, hasta 158,7M). En términos de accesos fijos, crecen también la banda ancha fija (+1%, hasta 21,4M); los clientes de FTTx y cable (+20%, hasta 11M); y los accesos de TV de pago (+2%, hasta 8,5M).

Los ingresos correspondientes a 2017 se sitúan en 52.008 millones de euros y crecen el 3,4% en términos orgánicos (-0,1% reportado). En el trimestre alcanzan 13.162M€ y aceleran su crecimiento hasta el 4,8% en términos orgánicos (-4,1% interanual reportado), impulsados por los ingresos de servicio, que mejoran su evolución interanual hasta el 4,3% (+3,1% en enero-diciembre), mientras los ingresos por venta de terminales mantienen un fuerte ritmo de crecimiento (+9,8% en el trimestre; +6,5% en 2017).

Los ingresos correspondientes a 2017 se sitúan en 52.008 millones de euros y crecen el 3,4% en términos orgánicos (-0,1% reportado). En el trimestre alcanzan 13.162M€ y aceleran su crecimiento hasta el 4,8% en términos orgánicos (-4,1% interanual reportado), impulsados por los ingresos de servicio, que mejoran su evolución interanual hasta el 4,3% (+3,1% en enero-diciembre), mientras los ingresos por venta de terminales mantienen un fuerte ritmo de crecimiento (+9,8% en el trimestre; +6,5% en 2017).

Esta aceleración obedece también al crecimiento de los ingresos de datos móviles, que aumentan interanualmente un 19,5% orgánico (+16,8% en enero-diciembre) y representan ya el 60% de los ingresos de servicio móvil del trimestre (+6 p.p. interanual orgánico). Excluyendo el impacto negativo de la regulación (-1,0 p.p. en el trimestre; -1,1 p.p. en enero-diciembre), los ingresos aumentarían un 5,9% interanual orgánico en el cuarto trimestre (+4,5% en enero-diciembre).

La evolución de los tipos de cambio en enero-diciembre tiene un impacto negativo en las principales métricas financieras principalmente por la fuerte devaluación del bolívar venezolano y por la depreciación frente al euro del peso argentino y la libra esterlina. Así, las divisas reducen en 3,2 p.p. el crecimiento interanual de los ingresos y 4,7 p.p. el del OIBDA de 2017. Si bien, es importante destacar que el impacto negativo de la depreciación de las monedas en el OIBDA del año disminuye significativamente en términos de generación de caja, al reducir el pago en euros de CapEx, impuestos y demás partidas.

En términos orgánicos, los gastos por operaciones aumentan un 2,2% interanual en el ejercicio y el 2,7% en el trimestre.

El resultado operativo antes de amortizaciones (OIBDA) asciende a 16.187M€ en 2017 (+7,1% interanual) y alcanza 3.913M€ en el cuarto trimestre (+22,8% interanual). En términos orgánicos, el OIBDA crece un 5,3% en el ejercicio, mientras que en el cuarto trimestre aumenta el +9,2%, reflejo de la sostenida mejora de los ingresos, el esfuerzo de contención de gastos operativos, eficiencias del proceso de transformación y digitalización, la captura de sinergias y un menor impacto regulatorio. Excluyendo el impacto de la regulación (-1,5 p.p. en el trimestre), el OIBDA aumentaría un 10,8% interanual orgánico en el trimestre (+6,7% en enero-septiembre).

El resultado operativo antes de amortizaciones (OIBDA) asciende a 16.187M€ en 2017 (+7,1% interanual) y alcanza 3.913M€ en el cuarto trimestre (+22,8% interanual). En términos orgánicos, el OIBDA crece un 5,3% en el ejercicio, mientras que en el cuarto trimestre aumenta el +9,2%, reflejo de la sostenida mejora de los ingresos, el esfuerzo de contención de gastos operativos, eficiencias del proceso de transformación y digitalización, la captura de sinergias y un menor impacto regulatorio. Excluyendo el impacto de la regulación (-1,5 p.p. en el trimestre), el OIBDA aumentaría un 10,8% interanual orgánico en el trimestre (+6,7% en enero-septiembre).

El OIBDA subyacente asciende a 16.638M€ en enero-diciembre (+0,7% frente a 2016) y a 4.230M€ en octubre-diciembre (-5,2% interanual). En el cuarto trimestre, el OIBDA subyacente excluye principalmente los siguientes factores: gastos de reestructuración (-219M€), cobertura de contingencias regulatorias (-107M€; Brasil -50M€ y Otras Sociedades -57M€) y venta de torres (6M€). El margen OIBDA se sitúa en el 29,7% en el cuarto trimestre, expandiéndose 6,5 p.p. interanual (+1,4 p.p. orgánico). En enero-septiembre, alcanza el 31,1% (+2,1 p.p. reportado; +0,6 p.p. orgánico).

Así, el resultado operativo (OI) alcanza 1.648M€ en octubre-diciembre (x2,5 veces interanual; +21,0% orgánico), mientras que en los doce meses se sitúa en 6.791M€ y crece un 24,2% frente a 2016 (+14,1% orgánico).

De este modo, el beneficio neto en enero-diciembre asciende a 3.132M€ y crece un 32,2% interanual. En el cuarto trimestre totaliza 693M€ y se multiplica por 4,8 veces frente a octubre-diciembre de 2016. El resultado básico por acción en enero-diciembre asciende a 0,56€ y aumenta un 33,9% interanual. En el cuarto trimestre totaliza 0,12€ y se multiplica por 7,9 veces.

Aceleración en el despliegue de redes

El CapEx correspondiente a 2017 (8.697M€; -2,6% reportado; -1,2% orgánico) continúa enfocado en la expansión de redes 4G y UBB y en la simplificación y digitalización de procesos y sistemas, reflejando además sinergias de integración, e incluye 538M€ de espectro y licencias. En este sentido, la cobertura de red propia FTTx/cable se amplía a 44M de UUII pasadas (+13% interanual), y los accesos conectados aumentan hasta 11M lo que supone el 22% sobre las unidades inmobiliarias (UUII) pasadas (+1 p.p. interanual). En la red móvil, la cobertura 4G aumenta hasta el 72% (+10 p.p. interanual), el tráfico 4G se multiplica x2.5 representando un 52% del tráfico total y los clientes LTE suponen el 38% del total (+13 p.p. interanual).

En enero-diciembre de 2017 el flujo de caja libre asciende a 4.947M€ y aumenta un 13,0% interanual, gracias, entre otros factores, al flujo de caja operativo (OIBDA-CapEx) de los doce meses que se sitúa en 7.490M€ y mantiene un fuerte ritmo de crecimiento (+21% interanual reportado; +12,2% orgánico), resultado de la buena evolución del negocio y la menor intensidad de CapEx.

Telefónica España

Los resultados de Telefónica España confirman en 2017 la mejora progresiva en la evolución de los ingresos y el OIBDA y un sólido crecimiento de la generación de caja. Así, los ingresos de servicio aceleran su crecimiento (+0,7% interanual en el trimestre); el OIBDA vuelve a crecer (+0,5%, excluyendo provisiones y plusvalías); y el flujo de caja operativo aumenta un 3,1% en el año.

La mayor actividad comercial registrada y en especial, el buen comportamiento de las altas, en un trimestre caracterizado por un fuerte nivel promocional, se ha traducido en una ganancia neta en banda ancha fija, un sólido avance en TV y un saldo positivo de portabilidad total móvil (contrato + prepago), por primera vez desde el segundo trimestre de 2008.

Los ingresos del cuarto trimestre ascienden a 3.243M€ en términos orgánicos (estables interanualmente) y mejoran su evolución frente al trimestre anterior (+0,3 p.p.) gracias a los ingresos de servicio (3.123M€; +0,7% interanual, +0,3 p.p. intertrimestral) y la venta de terminales (-15,6%, +3,3 p.p. intertrimestral). En 2017, los ingresos totales alcanzan 12.653M€ (-1,2% interanual) y los ingresos de servicio 12.274M€, permaneciendo prácticamente estables interanualmente (-0,3%, tras el crecimiento registrado los dos últimos trimestres del año).

El OIBDA asciende a 1.221M€ en octubre-diciembre; si bien ascendería a 1.295M€ en el trimestre y a 5.094M€ en 2017 excluyendo provisiones de restructuración en el cuarto trimestre de 102M€ (tanto de personal, 89M€, como del canal de distribución, 13M€) y en el primero (76M€ de personal), y plusvalías por venta de inmuebles (27M€ en el cuarto trimestre y 8M€ en el segundo). Así, excluyendo dichas provisiones y plusvalías en 2017 y 2016, el OIBDA trimestral vuelve a crecer un 0,5% interanual, +1,2 p.p. frente al trimestre anterior, debido al mejor comportamiento de los ingresos. Por lo tanto, el margen OIBDA se sitúa en 39,9% en el trimestre (+0,2 p.p. interanual) y en el 40,3% en el año (estable frente a 2016).

El CapEx en 2017 asciende a 1.683M€ (-8,8% interanual), reflejando el menor ritmo de despliegue de redes de fibra y 4G frente a 2016 y la captura de eficiencias, y el flujo de caja operativo crece sólidamente hasta 3.411M€ (+3,1% interanual), excluyendo provisiones y plusvalías.

El número de abonados a Movistar+ a cierre del ejercicio se situó en 3,8 millones, un 5% más que en 2016 y con una ganancia neta trimestral de 81.000 accesos. Entre los motivos de la aceleración de este crecimiento se encuentran “el reposicionamiento de la oferta convergente (con TV en todos los paquetes) y la mayor calidad y segmentación de los contenidos”, señala la compañía.

La operadora destaca los excelentes resultados de La Peste que ha “obtenido los mejores resultados de cualquier serie transmitida en la historia de Movistar+”.

Hat Ihnen dieser Artikel gefallen?

Abonnieren Sie unsere Füttern Und es wird Ihnen an nichts fehlen.